por vll | Feb 11, 2020 | Normativa

En los últimos años, los precios del alquiler de viviendas residenciales han experimentado crecimientos notables en buena parte de las principales áreas metropolitanas de las economías avanzadas. Estos crecimientos de los precios del alquiler, en ciertas ocasiones, han generado un significativo incremento del gasto en alquiler de vivienda en la cesta del consumo de los hogares y dificultades de accesibilidad a la vivienda en determinados colectivos.

En los últimos años, los precios del alquiler de viviendas residenciales han experimentado crecimientos notables en buena parte de las principales áreas metropolitanas de las economías avanzadas. Estos crecimientos de los precios del alquiler, en ciertas ocasiones, han generado un significativo incremento del gasto en alquiler de vivienda en la cesta del consumo de los hogares y dificultades de accesibilidad a la vivienda en determinados colectivos.

En este contexto, ha resurgido el debate sobre el papel de las políticas públicas en el mercado del alquiler de vivienda para mitigar tanto los problemas de acceso a la vivienda como los potenciales efectos negativos del crecimiento de los precios del alquiler en la movilidad de los trabajadores o en la estabilidad macrofinanciera de la economía. En este documento se revisan los principales instrumentos de intervención pública en el mercado del alquiler de vivienda residencial a la luz de la experiencia internacional, relativa a las principales economías avanzadas.

A grandes rasgos, las distintas políticas pueden clasificarse en tres grandes grupos: los controles de los precios del alquiler, la provisión pública de una oferta de vivienda de alquiler y un amplio conjunto de medidas de naturaleza heterogénea dirigidas tanto a incentivar la oferta privada de viviendas en arrendamiento como a contener el aumento del gasto de los hogares causado por el incremento de los precios del alquiler.

La experiencia acumulada durante décadas en el desarrollo de estas políticas y la creciente disponibilidad de evaluaciones cuantitativas de su impacto permiten ilustrar algunos de los retos de implementación que presentan las políticas de apoyo al alquiler residencial, así como las consecuencias, tanto deseadas como no deseadas, asociadas a este tipo de intervenciones.

Puede descargar el documento en:

https://observatorioinmobiliario.com/LA-INTERVENCION-PUBLICA-EN-EL-MERCADO-del-alquiler.pdf

por vll | Oct 29, 2019 | Normativa

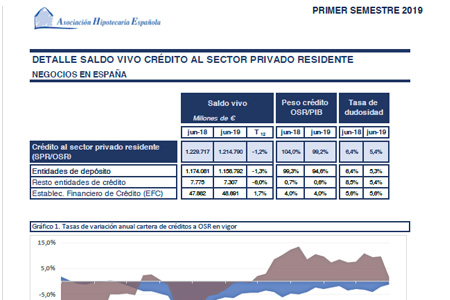

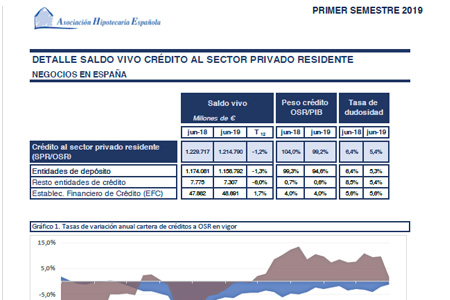

Durante los primeros compases de 2019 el crecimiento de la economía a nivel mundial ha continuado moderándose, arrastrado, entre otros motivos, por las tensiones comerciales entre Estados Unidos y China, la incertidumbre que planea en torno al Brexit y la debilidad económica de la locomotora germana. En este sentido, la economía española no se ha podido mostrar del todo ajena a estas presiones, observándose en el primer semestre del año ciertas señales de estabilización, que han llevado a revisar a la baja las proyecciones de expansión por parte del FMI, hasta el 2,2% en 2019, y el 1,8% en 2020.

En aras de seguir estimulando la productividad ante las señales de ralentización económica, el BCE ha decidido reforzar su política monetaria ultra acomodaticia, retomando el programa de compra de activos (APP, por sus siglas en inglés), revisando a la baja 10 puntos el tipo de interés aplicado a la facilidad de depósito, hasta situarlo en el -0,5%, al tiempo que, con el fin de mitigar el efecto negativo que tienen los bajos tipos de interés sobre la rentabilidad de las entidades, ha introducido un nuevo sistema de dos tramos para la remuneración negativa de la facilidad de depósito, que eximiría de penalización al tramo equivalente a seis veces las reservas mínimas de liquidez.

Hasta ahora los estímulos implementados por el BCE no se han terminado de materializar en la actividad crediticia hipotecaria, de manera que el incremento de la originación ha continuando siendo insuficiente para compensar la caída vegetativa del saldo del balance. En concreto a junio de 2019, la variación neta del saldo superó los -20.000 millones de euros, hasta situarse el saldo vivo hipotecario en 654.394 millones de euros . A su vez, el crédito hipotecario destinado a la adquisición de vivienda, que supone alrededor de un 70% del crédito total, registró una disminución interanual absoluta de casi 6.000 millones en el epígrafe de las entidades de depósito, situándose la variación en valores relativos en el -1,2%.

Respecto a los instrumentos de financiación, casi el 50% de la cartera hipotecaria estaría siendo financiada por títulos hipotecarios, de los cuales aproximadamente el 33% se correspondería con cédulas hipotecarias. A junio de 2019 el saldo vivo de los títulos hipotecarios, según datos de Banco de España, se sitúa en 315.692 millones de euros, lo que representa un descenso interanual equivalente a 1,1%.

DESCARGAR DOCUMENTO

[pdf-embedder url=»https://observatorioinmobiliario.com/wp-content/uploads/2019/10/ESTADISTICA-ACTIVIDAD-HIPOTECARIA-1S-2019_.pdf» title=»ESTADISTICA ACTIVIDAD HIPOTECARIA 1S 2019″]

por vll | Sep 19, 2019 | Normativa

Sociedad de Tasación ha emitido un estudio comparando la Legislación Urbanística de las distintas Comunidades Autónomas dada la necesidad de localizar, ordenar y relacionar la gran dispersión normativa en materia de urbanismo existente en España. De este modo, facilita la aplicación de la misma en sus procesos internos de redacción y supervisión de valoraciones.

En esta guía se destacan tres situaciones:

- La Comunidad Autónoma de Madrid con una ley del Suelo del 2001

- La Comunidad Autónoma de Cataluña, con la aprobación por parte de La Generalitat de medidas, alegando insuficiencia en la legislación en materia de vivienda y urbanismo, respecto a las personas en situación de riesgo de exclusión residencial y de emergencia social

- La Comunidad Autónoma de Valencia, que realiza una modificación muy importante que permite entre otras cosas regularizar la situación de alrededor de 350.000 viviendas y dar solución a urbanizaciones que se han quedado sin desarrollar pero donde existe viabilidad para su ejecución.

Puedes descargar el fichero desde aquí https://observatorioinmobiliario.com/Estudio_Legislacion_Urbanistica_2019

[pdf-embedder url=»https://observatorioinmobiliario.com/wp-content/uploads/2019/09/Estudio_Legislacion_Urbanistica_2019_Sociedad_de_Tasacion.pdf»]

por COMUNICACION | Ago 3, 2018 | Normativa, Publicaciones, Uncategorized

Las valoraciones en el manual sobre revisión de la calidad de los activos bancarios (AQR) del BCE

El Banco Central Europeo (BCE) acaba de hacer público un Manual mediante el cual se implementa la revisión de la calidad de los activos bancarios.

Entre las secciones dedicadas a la metodología y procesos destacamos la que hace referencia a la valoración de activos, tanto inmobiliarios como de otros tipos.

Las sociedades de tasación han colaborado muy activamente en estos procesos desde que en 2014 se iniciaran las revisiones de calidad de los activos, lo que se refleja claramente en la proporción de valoraciones realizadas para estos propósitos, en relación al total de las mismas. Aunque el nuevo manual se mueve dentro de parámetros que resultan familiares en las valoraciones inmobiliarias y de otros activos, la relevancia que se quiere dar a esta revisión por parte del BCE, aumentan para las sociedades de tasación, las exigencias técnicas sobre los procesos y metodologías que se utilizan.

En línea con la normativa y guías de los supervisores, las sociedades de tasación son conscientes de la importancia que tienen las garantías y activos adjudicados en relación a los impagos y la gestión de estos activos por las entidades bancarias, así como las dificultades de valoración en mercados en ocasiones poco líquidos.

También se tienen en cuenta diversas situaciones como son la venta de la garantía, la rentabilidad en alquiler que proporciona, o los ingresos que genera. Estos activos pueden generar liquidez en relación al préstamo, y sus flujos se descontarán a un interés dado, aliviando una situación de morosidad.

El enfoque de valoración en el manual del BCE nos dice, entre otras cosas, lo siguiente:

- Se valorará sobre la base de un valor de mercado donde haya oferta y demanda, y se pueda hacer un marketing adecuado de venta; en principio se rechaza un valor que pueda venir de una venta forzada.

- Se espera que haya una valoración del activo con menos de un año de antigüedad, cuando se inicia el AQR, y valorado por un tasador externo independiente; también puede ser una tasación interna que se considere independiente, aunque sujeta a ajustes. El Banco de España dispondrá de una lista de sociedades especialistas para estas valoraciones, que entendemos en España son las sociedades de tasación homologadas y registradas en el Banco.

- Los activos inmobiliarios se valoran en línea con los estándares europeos y los internacionales (EVS-2012 y RICS), prevaleciendo las primeras sobre las segundas en caso de conflicto. No se requiere un informe completo tipo RICS, ni inspecciones de los activos, sino valoraciones a distancia contando con la información exigida del activo.

- Los barcos y aviones se valoran según referencias de esos sectores. También hay la posibilidad de valorar obras de arte, vehículos, y otros activos, por un tasador externo.

- El Banco de España puede considerar que las prácticas de valoración que se usan en nuestro país son más conservadoras que las que implican la valoración de mercado, y comunicarlo así al BCE.

El proceso operativo a seguir para una nueva valoración es el siguiente:

- El Banco de España -según indica el manual- tiene que trabajar con las tasadoras para asegurarse que hay transparencia sobre supuestos clave de valor y rendimientos. Los bancos se supone que también tienen buena información interna sobre el valor de sus carteras inmobiliarias. El enfoque del Manual es abierto, pero basado en la transparencia, la valoración prudente, y ajustado a los mercados locales, actualizado, y siguiendo las buenas prácticas de valoración.

- Se hace hincapié en utilizar métodos de valoración ajustados al mercado local, más que otros más genéricos, cuando sea relevante.

- Los supuestos sobre rendimientos se harán teniendo en cuenta cualidades específicas del activo, así como los supuestos de valoración, según el tipo de activo y su uso.

- Deben justificarse los tipos de descuento y los horizontes temporales a aplicar a activos dudosos que se espera puedan recuperarse. Igual con los que se consideran impagables; en este caso es importante el “timing” de la liquidación del activo.

- Las herramientas de valoración automáticas también se reconocen, y quedan a la discreción del Banco de España.

- El cambio en la valoración puede incorporarse cuando ya se ha empezado el AQR.

- Las valoraciones son para activos que no se hayan valorado en los últimos 12 meses.

- Para valoraciones internas se pide una externa complementaria que suponga al menos el 50% del valor del colateral; y si las valoraciones externas están más de un 5% por debajo de las internas, hay que aplicar una corrección por la diferencia que se encuentre.

- Una indización del valor no se considera una nueva valoración.

La implementación de estos procesos se lleva a cabo de una forma que se detalla en el manual:

- Se hace por el banco sobre una plantilla que se proporciona.

- Selecciona una muestra del balance para volver a tasar. Las zonas que suponen menos del 5% del total se ignoran. La muestra debe incluir los 10 activos más relevantes por tipo de activo, y una muestra de otras 100 propiedades cuando haya ese número (puede no haber tantos en algunos tipos de activos como hoteles, centros comerciales, por ejemplo).

- Si las valoraciones externas de la muestra son más de un 10% de media más bajas que las del banco, éste tendrá que valorar externamente la cartera completa.

- Se aplican aquí los procesos sobre identificación del crédito y el activo, que vimos en los expedientes de crédito. En todos estos procesos se supone que el banco proporciona al tasador la información requerida.

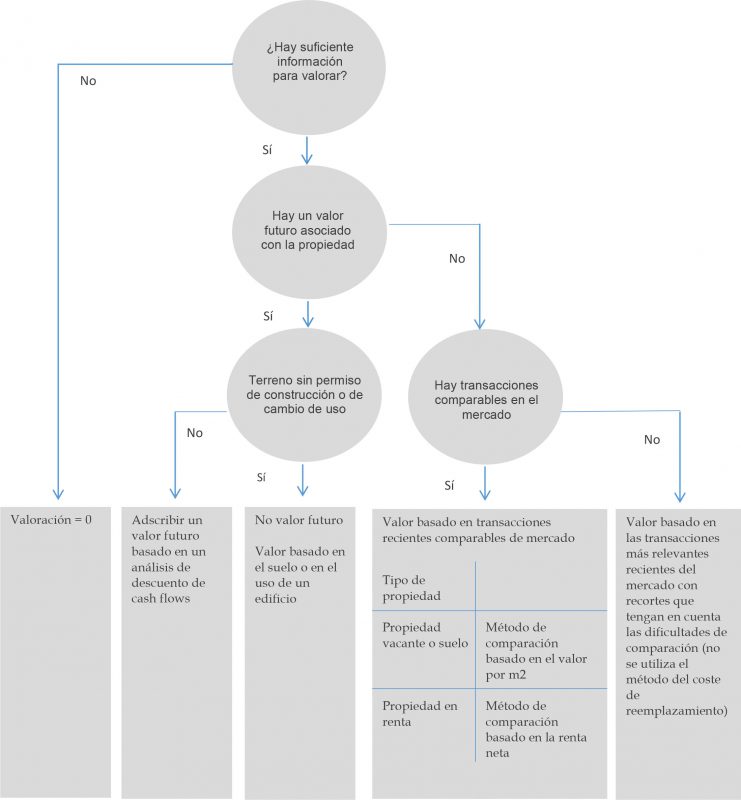

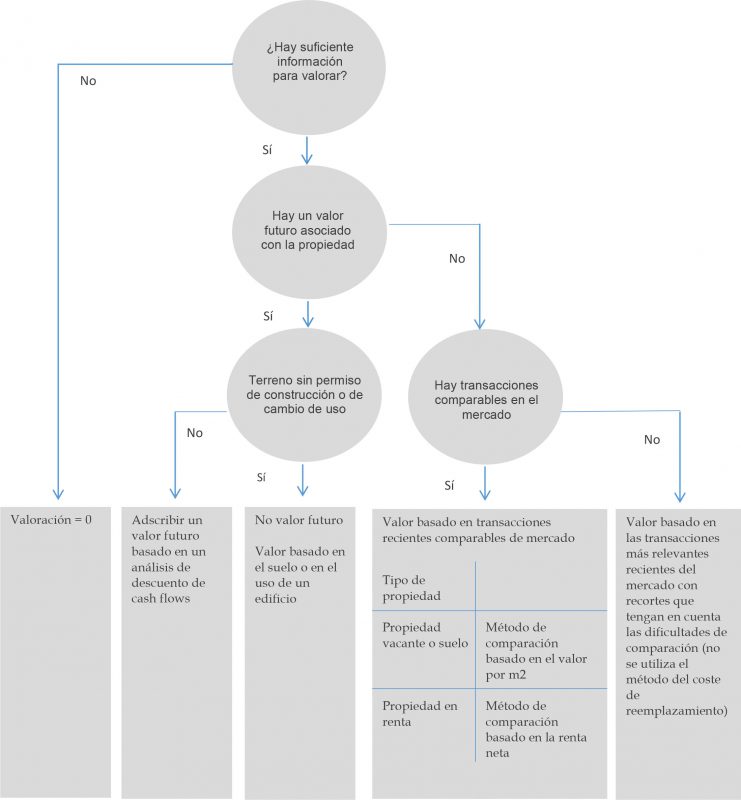

El enfoque de la valoración de activos que no hayan sido tasados en los 12 meses anteriores al ejercicio de AQR es en síntesis el siguiente:

- No se permiten valoraciones por el método del coste de reemplazamiento por depreciación.

- Tampoco se permiten valoraciones sobre la base de los ingresos que obtiene el activo, debiéndose de utilizar los ingresos por alquiler (sería el caso de un hotel que estuviera arrendado; se valoraría por esa renta de alquiler, pero no por los ingresos que pudiera estar generando como negocio).

- Se distingue siempre entre si hay expectativas de que el deudor pueda hacer frente al crédito dudoso, o se considera el bien para la venta.

- No se requiere que las valoraciones sean presenciales, y se menciona explícitamente los enfoques de valoraciones automáticas para viviendas y pequeños comercios de menos de 1 millón de euros de valor. Pero en algunos casos no se descarta, aunque se deja a la discreción del banco.

Árbol de decisión para fines de valoración

La determinación de la rentabilidad sigue el mismo criterio de mercado, y las características específicas del activo.

Hay un cuerpo de análisis -sobre todo en los tratados anglosajones sobre activos inmobiliarios- que recoge la mayoría de los detalles a tener en cuenta que figuran en el manual. Entre ellos, riesgos asociados con el contrato y la calidad del inquilino; características ambientales e infraestructura del área que puedan afectar al valor; características de la propiedad, antigüedad y condiciones de construcción; usos permitidos del suelo y edificios.

Los últimos apartados de este capítulo sobre valoraciones se dedican al valor que se refleja como esperado, y en este sentido no se da ningún valor al suelo sin permiso para construir, o cuyo valor dependa de un cambio de uso para el que no se tiene autorización.

Por lo demás, se utiliza el método del descuento de “cash flows” para ventas netas de costes; y una proyección sobre una base conservadora y realista sobre plazos y que tenga en cuenta la probabilidad futura de demanda para el desarrollo inmobiliario que se lleve a cabo.

Para activos que no tienen comparables, no se aplica en ningún caso el método del coste de reemplazamiento por depreciación del activo, y el tasador debe aplicar una vez tomado un criterio, un 20% de descuento para reflejar así la iliquidad inherente a esa propiedad.

Figura en el Manual la estructura específica del informe a rellenar por el tasador, que va desde el documento que identifica al deudor y al colateral, hasta supuestos, reservas, y opiniones -en su caso.

Se dedica un apartado a los barcos, aviación y otros activos, donde destaca el uso de valor de mercado, con los mismos criterios de compra-venta libre, no condicionada para las partes. Hay indicaciones sobre referencias de precios de barcos (Clarkson) y aviones (Avitas), así como la identificación de características de los mismos que pueden influir en el precio -como ocurre con la vivienda-.

En suma, nos encontramos ante un nuevo reto de valoración, que tiene importancia para las entidades bancarias, ya que aunque los resultados del AQR no implican una modificación de las cuentas de las entidades, sí pueden tener efecto en lo que se denomina capital ajustado al AQR, en momentos posteriores.

Asimismo, estos resultados del AQR se incorporan a los test de estrés de las entidades. Las sociedades de tasación tienen, pues, una triple exigencia en relación a estos ejercicios de revisión de activos. En primer lugar, porque la normativa destaca la conveniencia de un tasador externo; segundo, por la colaboración que se plantea entre los equipos de los bancos, del propio Banco de España, y la Oficina Central de Gestión del Proyecto, dependiente del BCE, al que se suman -en esta sección de valoración- las sociedades de tasación. Y en tercer lugar, por la exigencia técnica que requieren estos trabajos, que obligan aún más a seguir en la línea de perfeccionamiento de las medidas de valor.

por COMUNICACION | Jul 18, 2017 | Normativa, Publicaciones

La situación actual del mercado de vivienda y suelo

Las transacciones de vivienda escrituradas en el primer trimestre de 2017 ascendieron a 122.787, lo que representa un incremento con respecto al año anterior de un 18,5%. Hay que señalar el peso importante de las transacciones de vivienda usada, que multiplican casi por diez el número de transacciones de vivienda nueva.

El número de viviendas libres terminadas se situó en el primer trimestre en las 10.048 viviendas, lo que representa un aumento con respecto al mismo trimestre del año anterior del 12,7%. En cuanto a las viviendas libres iniciadas también se aprecia un crecimiento del 18,2% con respecto al primer trimestre del año anterior, alcanzando la cifra de 17.846 viviendas iniciadas.

En los dos últimos años se mantiene un moderado incremento del precio de la vivienda libre, y en el primer trimestre de 2017 el precio experimentó un incremento del 2,2% en relación con el mismo trimestre del año anterior, hasta alcanzar los 1.526 €/m2 según las estadísticas de valor tasado del Ministerio de Fomento.

El precio medio del suelo urbano objeto de transacción se situó en 168 €/m2 en el primer trimestre, con un incremento del 6,2% en relación con el mismo trimestre del año anterior.

El mercado de compra de vivienda por parte de extranjeros se mantiene y, según los últimos datos disponibles, representa el 16,8% del total. Por nacionalidades, según información de los Registradores de la Propiedad, destaca Reino Unido con 16,47%, Francia 9,64%, Alemania 7,65%, y Bélgica con un 6,85% de los extranjeros compradores de vivienda en España.

El mercado de viviendas en alquiler mantiene en los dos últimos años una rentabilidad bruta del alquiler muy estable, situándose en el 4,29% en el primer trimestre de 2017.

En cuanto a las ejecuciones hipotecarias, de acuerdo con los datos que publica el INE a partir de la información de los Registradores de la Propiedad, las que afectaron a vivienda en el primer trimestre de 2017 fueron 9.153, de las que 4.274 corresponden a vivienda habitual.

En relación con el crédito dudoso, en el primer trimestre continuó su paulatina reducción. Se situó en el 27,23% la morosidad en la financiación a la construcción y en el 24,12% en el apartado de actividades inmobiliarias. El crédito dudoso para adquisición de vivienda, se redujo también hasta el 4,72% y en rehabilitación se situó en el 6,60%.

Los préstamos hipotecarios para adquisición de vivienda se situaron en el primer trimestre de 2017 en 79.302, un 11,1% superior a la de hace un año, con una media de 114.345 euros por vivienda. El importe total del valor prestado en el primer trimestre alcanza los 9.068 millones de euros, y representa un incremento del 18,3% sobre el mismo trimestre del año anterior.

En cuanto a la accesibilidad económica para la adquisición de vivienda, la relación entre el precio de la vivienda y la renta bruta disponible por hogar, se mantiene estable a lo largo de 2016 y el último valor disponible del primer trimestre de 2017 es de 6,92 años de renta bruta. El esfuerzo anual sin deducciones es del 33,8% de la renta disponible por hogar.

[pdf-embedder url=»/wp-content/uploads/2017/07/Observatorio-vivienda-y-suelo-MFomento-2017-T1.pdf» title=»Observatorio vivienda y suelo MFomento 2017 T1″]

por COMUNICACION | Jun 21, 2017 | Normativa, Publicaciones

La publicación Indicadores Urbanos 2017 recopila 34 indicadores de 126 ciudades españolas. El número de ciudades sobre las que se ofrece información pasa de 109 a 126 y se delimitan áreas urbanas funcionales en torno a 70 ciudades, en lugar de las 45 anteriores. Se definen 9 nuevas conurbaciones (Elda, Granada, Madrid, Pamplona/Iruña, Santa Cruz de Tenerife, Sevilla y Valencia) añadidas a las dos existentes (Barcelona, Bilbao).

El Proyecto Europeo “Urban Audit”, actualmente denominado “data collection for sub-national statistics (mainly cities)”, recoge información sobre las condiciones de vida en las ciudades de la Unión Europea y los países candidatos. Se trata de un proyecto puesto en marcha por la Dirección General de Política Regional y Urbana (DG REGIO),coordinado por Eurostat y desarrollado por las Oficinas de Estadística de los Estados participantes. Su objetivo es la recopilación, estimación y publicación de datos estadísticos comparables de contenido socioeconómico para conocer y medir la calidad de vida en un determinado número de áreas territoriales relacionadas con el ámbito urbano.

Indicadores Urbanos es una selección y adaptación del contenido del proyecto europeo Urban Audit. De la lista de indicadores recopilados se han elegido 34 de distintos dominios. La unidad geográfica básica para la recogida de datos es la ciudad, si bien se han definido otros niveles territoriales de ámbito supramunicipal y submunicipal. La lista de ciudades objeto del proyecto se selecciona a partir de datos de densidad de población y tamaño de su centro urbano.

La novedad más destacable de esta nueva edición de la publicación es la introducción de nuevas unidades territoriales y la actualización de algunas ya existentes. Estos cambios son el resultado del análisis realizado por el INE en colaboración con Eurostat a partir de datos del censo de población 2011 (ver nota metodológica).

Para España, con datos de la nueva rejilla (“grid”) de población derivada del Censo de Población 2011, se compone de 126 ahora de ciudades, 17 más que el año pasado.

[pdf-embedder url=»/wp-content/uploads/2017/06/INE-Indicadores-urbanos-2017-1.pdf» title=»INE Indicadores urbanos 2017″]

En los últimos años, los precios del alquiler de viviendas residenciales han experimentado crecimientos notables en buena parte de las principales áreas metropolitanas de las economías avanzadas. Estos crecimientos de los precios del alquiler, en ciertas ocasiones, han generado un significativo incremento del gasto en alquiler de vivienda en la cesta del consumo de los hogares y dificultades de accesibilidad a la vivienda en determinados colectivos.

En los últimos años, los precios del alquiler de viviendas residenciales han experimentado crecimientos notables en buena parte de las principales áreas metropolitanas de las economías avanzadas. Estos crecimientos de los precios del alquiler, en ciertas ocasiones, han generado un significativo incremento del gasto en alquiler de vivienda en la cesta del consumo de los hogares y dificultades de accesibilidad a la vivienda en determinados colectivos.